Такого бреда я давно не читала. Не вводите в заблуждение.

Согласно ст. 119. п. 2 "Социальные налоговые вычеты, предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период."

Так что про возврат 13% от суммы затрат не врите.

Например. Если потратили на лечение 40 т.р. должны вернуть 40 т.р. Но все зависит от официальной заработной платы. Если з/п 10000 руб. ежемесячно (НДФЛ 1300),то возвращать будут сумму 2,5 года.

Законный способ, который поможет вам забрать у государства часть своих денег

«В частной клинике меня спросили, делать справку для получения вычета или нет. Сказали, что государство вернет часть денег за лечение. Согласился. Взял чек, договор, съездил в налоговую. В итоге сэкономил почти ₽ 4 000, потраченных на лечение зубов», — такую историю нам рассказал наш читатель Алексей. Мы заинтересовались его примером и решили разобраться в том, что такое налоговый вычет и как его получить в России.

Налоговый вычет — это сумма, на которую уменьшается ваш налогооблагаемый доход. Например, вы заработали за год ₽ 300 000 и заплатили 13 % НДФЛ. Часть этого НДФЛ вернет государство, если вы учились, лечились или проводили операции с жильем. Законом предусмотрено много вычетов со сложной системой начисления, и AdMe.ru расскажет о самых популярных.

Как вернуть деньги за свое лечение, лечение родителей или супруга

Договор Алексея со стоматологической клиникой и квитанции об оплате услуг. На основании этих расходов он получил налоговый вычет.

Кому подходит? Чтобы иметь право на вычет, нужно работать по договору и платить 13 % НДФЛ. Тогда государство вернет часть денег.

Получить вычет можно не только за себя, но и за лечение близких родственников, если вы его оплатили. К близким родственникам относятся родители, супруги, дети. Деньги можно вернуть как за лечение, так и за оплату медицинской страховки.

Сколько вернут? Можно вернуть деньги за обычное лечение и за дорогостоящее. Под обычным закон понимает, например, лечение зубов. Деньги за обычное лечение возвращают в пределах лимита — ₽ 120 000.

Дорогостоящее лечение — это, например, имплантация зубных протезов. Полный список того, что относят к дорогостоящему лечению, можно посмотреть здесь. Если лекарства или медицинской услуги нет в списке, то, к сожалению, деньги вернут в пределах лимита.

Посчитать размер вычета можно с помощью готового калькулятора. Подойдет для самых простых вычетов, а особенности каждой ситуации лучше уточнить в налоговой.

Алексей заплатил клинике за лечение зубов ₽ 29 000. Из этой суммы ему вернули ₽ 3 770. Для этого понадобилось: взять справку с места работы; сохранить чеки, справку и договор об оказании услуг из клиники; написать заявление в налоговую.

Деньги вернули на карту в течение 2 месяцев.

Что надо сделать?

- Взять в клинике специальную справку. В ней указываются расходы и код услуги: 1 — обычное лечение, 2 — дорогостоящее. Лучше еще перед началом лечения уточнить, есть ли у клиники лицензия и выдают ли они нужные документы.

- Сохранить договор на оказание медицинских услуг и чеки. Оказывать услуги могут родственнику, но платежка должна быть на имя того, кто планирует получить вычет.

- Взять на работе справку 2-НДФЛ — эта бумага подтвердит, что вы платите налоги.

- Написать в налоговой заявление, приложив все бумаги. Это можно сделать и из дома — в личном кабинете на сайте налоговой. Возможно, быстрее будет съездить лично.

Как вернуть деньги за садик, школу, курсы английского, автошколу и вуз

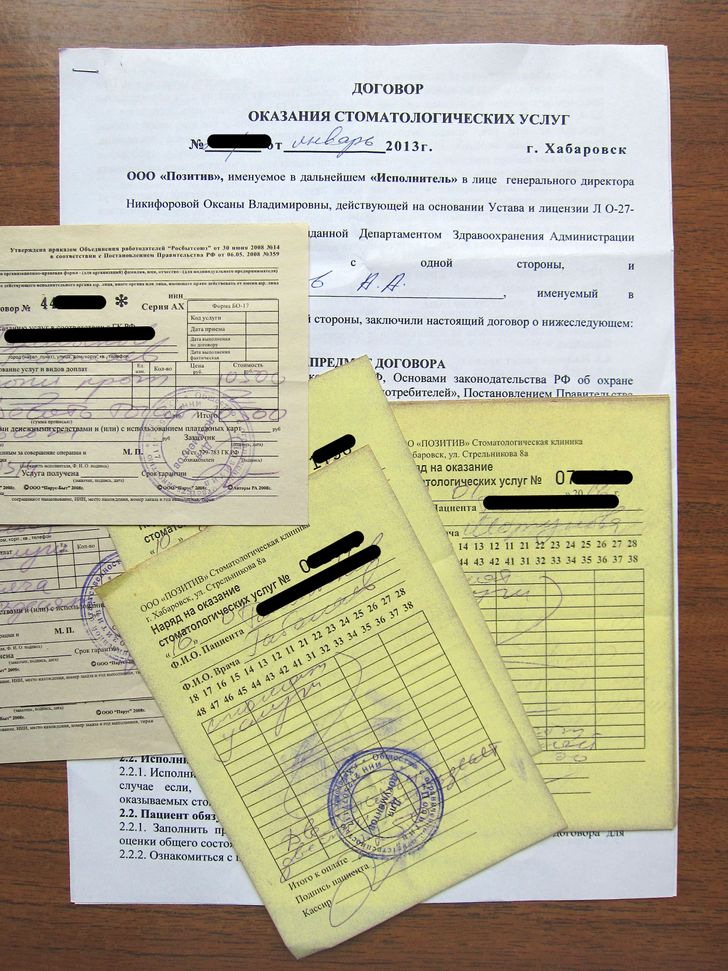

Для получения налогового вычета необходима лицензия компании.

Кому подходит? Тем, кто платит НДФЛ на территории России. Они могут вернуть часть денег за свое обучение на курсах, в университете или автошколе. Подходит и тем, кто платит за учебу ребенка, брата или сестры.

Можно вернуть и часть денег, которые вы заплатили репетитору или за курсы английского по скайпу. Если это языковая школа, у нее должна быть лицензия на осуществление образовательной деятельности.

Если репетитор дает уроки по скайпу лично, у него должно быть ИП, а в документах написано, что он занимается образовательной деятельностью.

Проверить автошколу можно на сайте ГИБДД.

Сколько вернут? Лимит для социального вычета на обучение — ₽ 120 000 в год. Исключение — дети до 18 лет, вычет на их обучение составляет ₽ 50 000.

Для расчета представим, что заявитель зарабатывает ₽ 50 000 в месяц, или ₽ 600 000 в год. Он платит ₽ 78 000 НДФЛ.

1. За ребенка. Потратил ₽ 40 000 на обучение. Вернут ₽ 5 200 — 13 % от той суммы, которую потратил.

2. За брата или сестру. Потратил на обучение сестры в автошколе ₽ 10 000. Вернут ₽ 1 300.

3. За собственное обучение. Потратил ₽ 70 000 на курсы. Вернут ₽ 9 100 — 13 % от его расходов на собственное обучение.

Всего заявитель из нашего примера вернул ₽ 15 600. Эти деньги компенсируют расходы на автошколу, что уже приятно.

Что надо сделать? Нужны документы:

1. Договор, заключенный с образовательной организацией, копия ее лицензии.

2. Квитанции об оплате услуг, выписанные на имя того, кто планирует заявить вычет.

3. Копия паспорта, копия свидетельства о рождении ребенка или другой документ, подтверждающий родственные отношения.

4. Справка 2-НДФЛ с места работы.

Вначале нужно заявить право на вычет: написать заявление в налоговую и показать документы.

Деньги можно получить или напрямую через налоговую, или у себя на работе. Второй вариант быстрее: в налоговой вы подтверждаете право на вычет, но не ждете окончания года, а просто прекращаете платить часть налогов, пока государство не вернет нужную сумму.

Как получить вычет на ребенка

Кому подходит? Всем, кто платит НДФЛ со своего дохода.

Сколько вернут? Доход, с которого нужно будет заплатить налог, уменьшится на сумму налогового вычета:

- ₽ 1 400 — первый и второй ребенок;

- ₽ 3 000 — третий и каждый следующий;

- ₽ 6 000 — опекунам ребенка-инвалида;

- ₽ 12 000 — родителю или усыновителю ребенка-инвалида.

Есть ограничения и по возрасту: вычет можно получить, пока ребенку не исполнилось 18 лет. Если ребенок — студент или инвалид I, II группы, вычет можно получать, пока ему не исполнится 24 года.

Право на вычет есть у каждого родителя, опекуна, усыновителя. Если родитель один, он может получить двойной вычет. Льготы суммируются: если ребенок первый в семье и у него инвалидность, размер вычета будет ₽ 1 400 + ₽ 12 000 = ₽ 13 400.

Налоговый вычет можно использовать, пока доход в текущем году не превысил ₽ 350 000.

Что надо сделать? Написать заявление работодателю и приложить документы, которые подтверждают право на вычет:

- свидетельство о рождении ребенка;

- копия свидетельства о браке родителей;

- если ребенок — инвалид, нужны подтверждающие это документы;

- справка из учебного заведения, если ребенок учится на очном отделении.

Опекунам или усыновителям нужно будет показать документы, которые подтверждают их статус. То же касается ситуаций, когда родитель один.

Получить вычет за лечение, учебу или на детей можно за 3 года, при условии что заявитель платил налоги. За прошедшие годы нужно будет подавать декларацию 3-НДФЛ. Сделать это можно в личном кабинете на сайте налоговой.

Как вернуть деньги при продаже, покупке и строительстве жилья

Кому подходит? Тем, кто купил или продал имущество на территории РФ: землю под строительство, дом, квартиру. Можно вернуть и часть денег, уплаченных как проценты за ипотеку.

Имущественный вычет не дадут тем, кто:

- не платит НДФЛ в России;

- купил недвижимость в другой стране и хочет вернуть часть этих денег;

- уже использовал свое право на этот вид вычета. Можно заявить его по нескольким объектам, но в рамках лимита;

- купил недвижимость у близких: супруга, родителей, детей, братьев / сестер, опекуна / подопечного.

Сколько вернут? Есть вычеты на продажу имущества и вычеты на его покупку. Для каждого свой лимит:

- ₽ 1 млн — продажа дома, квартиры, дачного участка;

- ₽ 250 тыс. — продажа авто, гаража, нежилого помещения;

- ₽ 2 млн — покупка дома, квартиры или земли под строительство;

- ₽ 3 млн — покупка дома, квартиры в кредит.

В браке каждый из супругов может использовать свое право на вычет. А значит, вернуть ₽ 520 000 (₽ 260 000×2), если квартира обошлась в ₽ 4 млн или больше. Купили дешевле — вернут меньше.

Но если пара официально брак не заключала, право на вычет есть только у одного из них — собственника.

Что надо сделать? Вернуть деньги можно напрямую в налоговой или через работодателя.

Полный список документов для разных ситуаций можно посмотреть на сайте налоговой.

Имущественный вычет — это всегда довольно крупная сумма денег и много юридических тонкостей. Поэтому перед покупкой, продажей или строительством жилья лучше проконсультироваться в налоговой по месту жительства, а заполнение декларации доверить бухгалтеру. Это защитит от неожиданностей.

Если вы когда-нибудь получали налоговый вычет, расскажите, что важно учесть, чтобы сохранить свои деньги.

Комментарии

не вводите в заблуждение!!!

кроме справок нужно заполнить Декларацию !!! а это вообще не просто. я не смог. :(

видимо "налоговый вычет" специально устроен так, чтобы как можно меньше людей за ним обращались (и не уменьшали доход государства)

Есть у меня знакомый, который взял в ипотеку квартиру, а с вычетом "возиться нет времени".

При этом, работает по 12 часов, получает не больше 60-70К.

Отдал бы за оформление бумаг 2-3К, вернул бы 260К (или больше, точно не знаю тонкостей, прошу простить).

И вот я к своему стыду, считаю чужие деньги.

Почему? Почему люди не находят времени вернуть денежку?...((

Я плачу в магазине ндс это тоже налог, чек из магазина в налоговой прокатит ) или это мзда государству, и не считается как налог.

Похожее

19 историй, которые покажут, что жизнь полна сюрпризов

15+ человек, которые просто хотели забрать свои покупки, а вляпались в историю

15+ историй о том, как чужие советы могут нарушать личные границы

15 историй о людях, которые не ожидали, что их партнер может выкинуть такой фортель

16 женщин рассказали, какими коварными оказались их подруги

20+ домочадцев, смириться с причудами которых бывает ой как непросто

17 наглецов, которые с вежливостью и чувством такта поссорились еще где-то в раннем детстве

15+ человек, которых от барахолки за уши не оттащить

14 наглядных примеров, показывающих, как сильно изменилось наше поколение. А мало кто заметил

16 историй о том, что бывает, когда взрослые дети решают жить с родителями

14 свиданий, после которых хочется на время перестать знакомиться

18 историй о сложных отношениях с близкими